Date de MAJ : 17/04/2020

Aide à la demande de Prêt Garanti par L’Etat (PGE) auprès de votre établissement bancaire

Pour continuer à vous accompagner dans ce contexte particulier, Finance Conseil vous soutient en vous apportant des clés de lecture nécessaires pour que votre partenaire bancaire appréhende au mieux votre demande et besoin de financement.

Un rappel sur le processus de demande :

Pour les entreprises de moins de 5000 salariés

Vous trouverez ci-dessous les questions que votre établissement bancaire va se poser dans le cadre de votre demande.

Quel est l’impact de la crise sur l’activité de votre entreprise ?

Dans les relations clients

-

- Continuité de votre activité ? Arrêt total ou arrêt partiel

- Quels sont vos délais de paiement ?

- Avez-vous des abandons de commandes ?

- Avez-vous des retards de paiement ?

Dans les relations avec les fournisseurs

-

- Avez-vous des difficultés d’approvisionnement ?

- Devez-vous les payer plus rapidement ?

- Avez-vous des règlements en suspens ?

Quelles sont les mesures prises par le dirigeant ?

- Y a t-il une demande chômage partiel ?

- Y a t-il un maintien de l’activité ?

- Y a t-il des mesures de protection du personnel ? Si oui, quel en est le coût ?

- Y a t-il une suspension des charges fiscales et sociales ?

- Avez-vous sollicité un report des échéances de prêts et crédit-bail ?

- Quelle est la visibilité sur votre trésorerie ?

- Quel est l’impact sur la rémunération du dirigeant et des associés ?

Les perspectives de redémarrage

- Quel carnet de commandes ?

- Quel niveau d’activité prévisible ?

- Quel effectif ?

- Y a t-il des besoins d’investissements à court-terme ?

Quel est le montant de PGE que vous souhaitez solliciter ?

Pour mémoire, le prêt garanti par l’Etat ne pourra dépasser un plafond de 25% du chiffre d’affaires HT 2019 constaté (soit l’équivalent d’un trimestre d’activités), ou du dernier exercice clos. Par exception, pour les entreprises nouvellement créées ou innovantes, ce plafond est fixé à 2 années de masse salariale. (cf: Fiche produit – Prêt garanti par l’Etat).

Exemples de besoins :

- Pouvoir faire face à 2 mois de charges fixes

- Règlements fournisseurs

- En l’absence de prise en charge du chômage partiel, couvrir 2 mois de rémunération

Attention : l’octroi de ce prêt n’est pas automatique et le montant sera adapté en fonction de votre besoin et de votre capacité de remboursement.

Comment obtenir votre attestation de garantie pour le prêt PGE ?

Mode opératoire

Votre attestation de garantie pour le PGE est à réaliser en ligne après avoir obtenu le pré-accord de la banque.

Descriptif du mode opératoire : mode opératoire BPI

Points de vigilance

- Une seule demande d’attestation est possible jusqu’au 30 avril 2020 (possibilité d’une deuxième demande à partir du mois de mai et jusqu’au 31 décembre 2020)

- En cas de pluralité de partenaires bancaires, il est important de mentionner l’ensemble des banques participantes à la mise en place du financement

Questions / Réponses concernant le PGE

Vous avez sûrement de nombreuses questions :

- Comment calculer le chiffre d’affaire de référence ?

- À quel montant est éligible une SARL au gérant majoritaire créée après le 01/01/2019 sans salariés ?

- Puis-je cumuler le bénéfice d’un prêt garanti par l’Etat (PGE) avec d’autres dispositifs d’aide ?

- Etc.

Vous trouverez toutes les réponses sur le site de l’Etat : https://info-entreprises-covid19.economie.gouv.fr/kb/les-prets-garantis-par-letat-pge-8713

Vous désirez des informations plus techniques, vous pouvez également consulter la foire aux questions de la FBF (Fédération Bancaire Française) : Foire aux questions – Prêt garanti par l’Etat

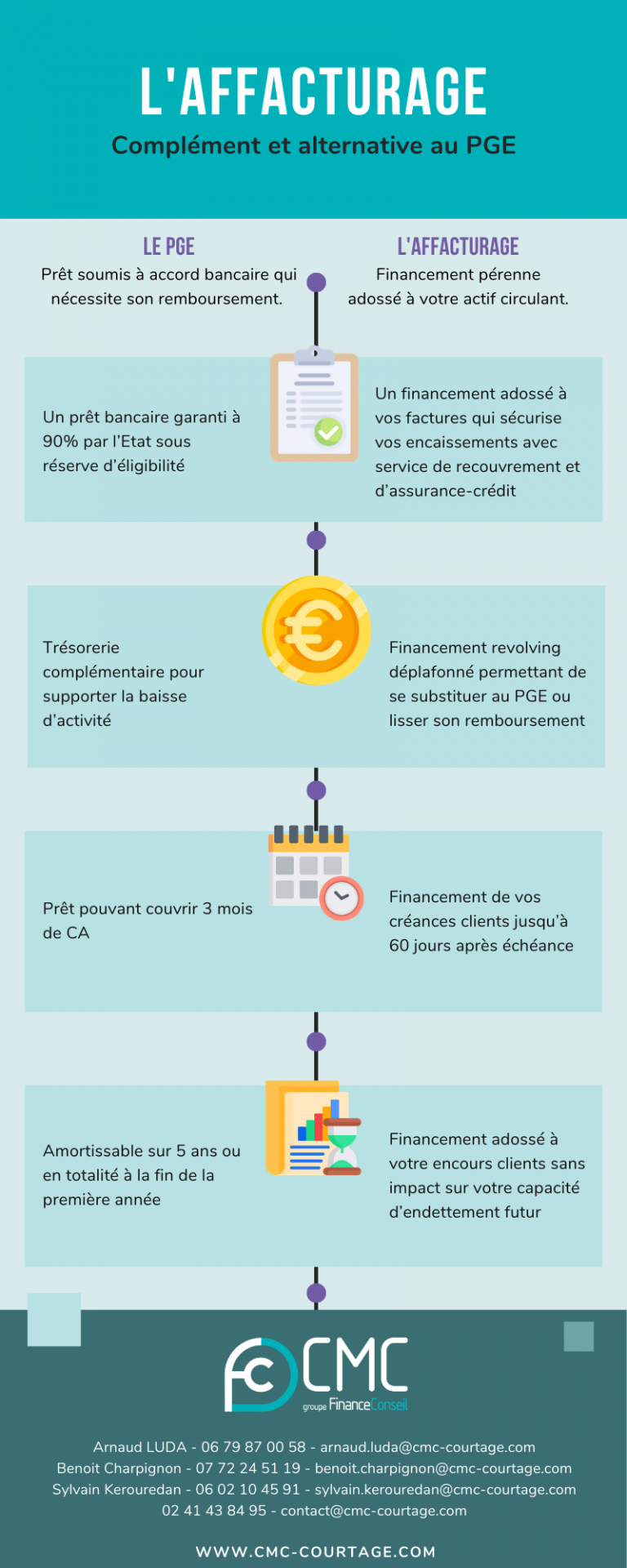

Un complément au PGE ? L’affacturage !

En cette période d’incertitude économique et de doute sur le délai de reprise d’activité, de nombreuses entreprises ont et auront des besoins de trésorerie. Dans ce contexte, il devient également impérieux de sécuriser ses créances commerciales.

Dans ce contexte, L’équipe CMC Courtage (Groupe Finance Conseil) reste mobilisée pour apporter des solutions d’optimisation de trésorerie et de sécurisation des règlements.

L’affacturage et l’assurance-crédit sont deux outils permettant de financer et sécuriser son activité en cette période de crise.

CMC a la possibilité de mettre en place des solutions des solutions simples et rapides de mise en œuvre pour sécuriser et financer vos créances commerciales.

Affacturage

Nous pouvons intervenir sur des financements dit « à la facture » :

- Avec sécurisation du règlement des factures

- Sans d’engagement de durée

- Sans caution dirigeants

Également avec des solutions classiques et en financement de balance clients :

- Règlement immédiat et sécurisé de vos créances commerciales

- Avec ou sans confidentialité vis à vis de vos clients

Les solutions d’affacturage permettent en outre aux entreprises de conserver toutes capacités d’investissement ultérieures puisque le risque n’est pas porté par un établissement bancaire.

Assurance-crédit

Une solution de sécurisation du poste clients des entreprises qui s’appuie sur 3 socles :

- Prévenir votre risque client : suivi, au quotidien, de la situation financière des clients et prospects.

- Optimiser le recouvrement de vos créances : en entreprenant la démarche la mieux adaptée à un impayé.

- Indemnisation de vos impayés clients : en cas de créances non recouvrées, l’impayé est indemnisé dans un délai très court.

Infographie « L’affacturage, complément et alternative au PGE »

Autres informations sur l’accompagnement des Entreprises / Covid-19

Pour aller plus loin, vous pouvez consulter la FAQ – Accompagnement des entreprises – Coronavirus : coronavirus_faq_entreprises